¿PRIVATIZACIÓN O NACIONALIZACIÓN?

por Marcos Chávez M.

México llega al 77º aniversario de la nacionalización del petróleo… ¡sin soberanía energética! En diciembre de 2013, una reforma energética impulsada por el presidente Enrique Peña Nieto puso fin al monopolio estatal sobre ese recurso natural y PEMEX se halla ahora en virtual quiebra técnica. El analista Marcos Chávez observa en Contralínea que el precio promedio del crudo mexicano destinado a la exportación ha caído de 98,79 dólares por barril, en junio de 2014, a 40,47 dólares en enero de 2015. Y compara seguidamente la situación de México con la de Argentina, país que prefirió nacionalizar su petróleo en abril de 2012.

RED VOLTAIRE | CIUDAD DE MÉXICO (MÉXICO) | 21 DE MARZO DE 2015

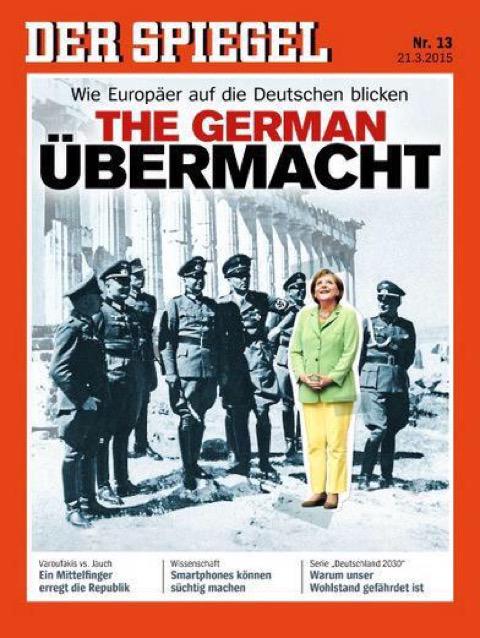

El actual presidente mexicano Enrique Peña Nieto presenta su “Reforma energética” en agosto de 2013.

La ley energética aprobada en diciembre de 2013 puso fin al monopolio estatal sobre el petróleo mexicano, vigente desde la nacionalización cardenista de 1938. Dos son los cambios torales de la ley:

1. Se despoja a Petróleos Mexicanos (Pemex), como representante del Estado mexicano, de la responsabilidad exclusiva sobre el manejo integral de los hidrocarburos mexicanos. La relevancia constitucional de la empresa es reducida al mínimo. Pemex deja de ser un organismo descentralizado y para convertirse en una simple “empresa competitiva”, con una actividad limitada a la exploración y explotación de unas cuantas áreas petroleras y a la producción de unos cuantos derivados, la cual estará restringida por la escasez recursos financieros, los onerosos pasivos de Pemex y la excesiva carga fiscal, además de que la empresa estatal estará ambiguamente regulada, lo que le permitirá a sus administradores mantener la opacidad de sus operaciones y dificultará la supervisión de las mismas, una supervisión que debería ser la regla en una sociedad democrática. Pemex se convierte así en un jugador más del mercado y su futuro es incierto, ya que –en condiciones tecnológicas, operativas, financieras desfavorables– enfrentará un escenario competitivo adverso.

2. Se abre toda la cadena productiva petrolera a la participación del capital privado local y trasnacional, por medio de una diversidad de contratos que van desde la exploración y explotación de hidrocarburos hasta la comercialización de los productos terminados, y la redistribución de la renta petrolera desde el Estado hacia los nuevos participantes de la industria.

La reforma energética [mexicana] cierra el largo proceso de desmantelamiento y reprivatización de petróleo iniciado bajo la presidencia de Miguel de la Madrid, quien en 1986 cedió a la empresa privada la producción de 40 de los 70 productos petroquímicos básicos; medida seguida por la fragmentación de Pemex, los proyectos de impacto diferido en el registro del gasto (Pidiregas) del presidente Ernesto Zedillo y los “contratos incentivados de servicios” implantados por el presidente Felipe Calderón, entre otras medidas, con las que se pretendió resolver los problemas operativos y financieros que caracterizan a la industria referida, revertir el deterioro tecnológico y de la infraestructura, la declinación de las reservas y la producción de crudo, gas, petrolíferos y petroquímicos así como la caída de las exportaciones.

Dos proyectos de nación

A menudo, el contraste de los resultados arrojados por dos proyectos de nación distintos, que dicen aspirar a los mismos objetivos por diferentes senderos, resulta francamente odioso. Sobre todo para aquel cuyos saldos son palmariamente desastrosos.

Es interesante comparar los casos de Argentina y México, cuyos gobiernos profesan credos ideológicos, políticos y económicos diametralmente distintos.

El gobierno de Argentina milita en el bando antineoliberal.

El gobierno de Argentina milita en el bando antineoliberal.

El gobierno de México pertenece a la internacional neoliberal.

El gobierno de México pertenece a la internacional neoliberal.

Pero ambos, con sus reformas energéticas radicalmente opuestas, prometen avanzar estratégicamente hacia la soberanía y la autosuficiencia petrolera de sus países.

La presidenta de Argentina, Cristina Fernández, busca alcanzar esas metas a través de la nueva nacionalización de la empresa Yacimientos Petrolíferos Fiscales (YPF). Otro presidente argentino, Carlos Menem, la había subastado en 1992, justificando esa medida con una supuesta ineficiencia del organismo, ineficiencia que sería subsanada con su conversión en una virtuosa entidad privada y extranjerizada.

No obstante, en abril de 2012, la presidenta argentina Cristina Fernández recuperó YPF para el Estado y responsabilizó a la española Repsol, que se había apoderado de YPF en 1999, de la crítica situación energética de su país:

caída drástica de las reservas probadas de petróleo y gas, debido a su sobreexplotación y a la falta de inversiones destinadas a su reposición y el mantenimiento de la infraestructura de la industria;

caída drástica de las reservas probadas de petróleo y gas, debido a su sobreexplotación y a la falta de inversiones destinadas a su reposición y el mantenimiento de la infraestructura de la industria;

reducción de la producción de esos productos, lo cual obligó el país a importarlos en 2011, por primera vez desde 1994, para compensar los problemas de abastecimiento interno;

reducción de la producción de esos productos, lo cual obligó el país a importarlos en 2011, por primera vez desde 1994, para compensar los problemas de abastecimiento interno;

especulación con los precios domésticos de sus derivados;

especulación con los precios domésticos de sus derivados;

pérdida de ingresos fiscales del Estado;

pérdida de ingresos fiscales del Estado;

“política de vaciamiento” financiero de la filial YPF, con la transferencia de sus utilidades a la casa matriz.

“política de vaciamiento” financiero de la filial YPF, con la transferencia de sus utilidades a la casa matriz.

El caso argentino

¿Cuáles han sido los frutos de esas estrategias opuestas?

Para Argentina la cosecha no es despreciable. Según Miguel Galuccio, responsable de la era reestatizada de YPF, en 2014 las reservas probadas de su país aumentan en 11,9% con relación a 2013, año en que habían subido en un 10,6%. El índice de reemplazo de reservas, que mide la relación entre los hidrocarburos extraídos y las nuevas reservas incorporadas, es de 163%. En 2013, el índice había sido de 153% y fue considerado como el más alto de los últimos 14 años. Cuando el índice supera el 100%, indica que se incorporan más reservas de las que se extraen.

En Argentina, la producción de hidrocarburos se eleva en un 13,5%, el nivel más alto en la historia de YPF, superando el récord de 2013, cuando había aumentado en un 10,6%; la producción de petróleo crudo crece en un 5,3% y la de gas en un 25%. Esa mejoría se debe a la ampliación de la inversión pública (se eleva a 58 900 millones de pesos argentinos), 97,3% superior a 2013. De ese monto, 49 900 millones se destinan a la exploración y producción (sector upstream), 115% más que antes, y 8 400 millones van a la refinación del crudo así como al procesamiento y purificación del gas natural, la comercialización y distribución de sus derivados, gasolina, querosén, diesel, gas natural y licuado, petroquímicos (sector downstream), un 71% más.

La utilidad operativa de YPF en 2014 es de 19 700 millones de pesos, 64,3% más que en 2013. El beneficio antes del pago de intereses, impuestos, depreciaciones y amortizaciones (EBIDTA, por su sigla en inglés) crece en 73%. La utilidad neta, después del pago de esos conceptos asciende a 9 000 millones de pesos, 59% más que en 2013. O sea, 2 años de ganancias consecutivas y ascendentes, pese al desplome de los precios internacionales del crudo en 2014.

En el momento en que el Estado argentino recuperó el control de YPF –que en 2011 aporta un 36% de la producción nacional de crudo y condensados y un 23% del gas–, la situación energética de Argentina era crítica. Los indicadores petroleros básicos muestran que en ese momento “el modelo privatista está agotado”, como señalan los economistas Agustín Crivelli y Andrés Asiain en su informe La explotación de hidrocarburos en Argentina. Estudio de caso: YPF SA, opinión que comparte Mariano Barrera en su trabajo La lógica de acumulación del sector hidrocarburífero en Argentina.

El gobierno argentino tenía entonces 2 opciones:

aceptar resignadamente la pérdida de la autosuficiencia y de la soberanía petrolera, debido a la decisión de Repsol que, en función de sus intereses particulares y no en interés de la nación huésped, había decidido maximizar la extracción de los campos adjudicados sin realizar las nuevas inversiones requeridas para compensar el agotamiento de las reservas explotadas, lo cual violaba el compromiso que Repsol había asumido en el momento de la reprivatización,

aceptar resignadamente la pérdida de la autosuficiencia y de la soberanía petrolera, debido a la decisión de Repsol que, en función de sus intereses particulares y no en interés de la nación huésped, había decidido maximizar la extracción de los campos adjudicados sin realizar las nuevas inversiones requeridas para compensar el agotamiento de las reservas explotadas, lo cual violaba el compromiso que Repsol había asumido en el momento de la reprivatización,

o revocar la concesión.

o revocar la concesión.

Según los expertos citados, entre 1989 y 2010 el horizonte estimado de vida de las reservas de petróleo (relación entre la producción anual y las reservas, que incluye las probadas y la mitad de las probables) había caído de 14 años a 9,5 años y la de gas de 34 años a 7 años. Datos de la Agencia Internacional de Energía estadounidense indican que las reservas probadas habían caído de 12,6 años a 10,9 años entre 1998 y 2011. La Secretaría de Energía argentina indicaba que la producción de crudo de YPF-Repsol declinaba en un 3,5% como promedio anual entre 1999 y 2011. Sin embargo, entre 2004 y 2011, va decreciendo cada año y promedia una caída anual de 6,7%.

Entre 1998 y 2011, las exportaciones de Repsol pasaron de 904 millones de dólares a 669 millones de dólares; una caída de 26%. Mientras tanto, las importaciones a Argentina aumentaron de 96 millones a 1 180 millones, un alza de 1 125%. El saldo pasaba así de un superávit de 808 millones a un déficit de 510 millones. La balanza energética total pasaba de un saldo positivo de 1 500 millones de dólares a 3 700 millones. En 2013, ascendía a 8 100 millones de dólares y en 2014 a 7 400 millones de dólares. Es el coletazo postrero de la privatización petrolera.

Asiain y Crivelli sostienen que el creciente agotamiento de reservas de YPF

“no es consecuencia de una ineficiente gestión empresarial, sino fruto de una estrategia global de la multinacional española”.

Señalan que Repsol obtiene sus mayores ingresos en Argentina pero reparte más de 90% de sus dividendos e invierte en Alaska (Estados Unidos), en el Golfo de México, en el Caribe y en el norte de África:

“Usan las ganancias que les dejan los pozos descubiertos en la época en que YPF era estatal para fondear inversiones en otros países.”

“Se trata de una lógica predatoria que hace caer las reservas en forma vertiginosa”.

Barrera llega a la misma conclusión:

“El problema es que en las últimas 2 décadas las empresas petroleras no reinvirtieron utilidades ni generaron inversiones de riesgo. Sólo explotaron yacimientos ya conocidos.”

Los resultados de YPF en 2014 justifican la nacionalización de la empresa, tanto en el plano económico como político, así como el proyecto de desarrollo que la sustenta: la recuperación estratégica de los hidrocarburos.

Se necesitaba un golpe de mando, como lo hicieron Rusia, Bolivia, Ecuador o Venezuela, por mencionar algunos gobiernos progresistas.

La ley energética aprobada en diciembre de 2013 puso fin al monopolio estatal sobre el petróleo mexicano, vigente desde la nacionalización cardenista de 1938. Dos son los cambios torales de la ley:

1. Se despoja a Petróleos Mexicanos (Pemex), como representante del Estado mexicano, de la responsabilidad exclusiva sobre el manejo integral de los hidrocarburos mexicanos. La relevancia constitucional de la empresa es reducida al mínimo. Pemex deja de ser un organismo descentralizado y para convertirse en una simple “empresa competitiva”, con una actividad limitada a la exploración y explotación de unas cuantas áreas petroleras y a la producción de unos cuantos derivados, la cual estará restringida por la escasez recursos financieros, los onerosos pasivos de Pemex y la excesiva carga fiscal, además de que la empresa estatal estará ambiguamente regulada, lo que le permitirá a sus administradores mantener la opacidad de sus operaciones y dificultará la supervisión de las mismas, una supervisión que debería ser la regla en una sociedad democrática. Pemex se convierte así en un jugador más del mercado y su futuro es incierto, ya que –en condiciones tecnológicas, operativas, financieras desfavorables– enfrentará un escenario competitivo adverso.

2. Se abre toda la cadena productiva petrolera a la participación del capital privado local y trasnacional, por medio de una diversidad de contratos que van desde la exploración y explotación de hidrocarburos hasta la comercialización de los productos terminados, y la redistribución de la renta petrolera desde el Estado hacia los nuevos participantes de la industria.

La reforma energética [mexicana] cierra el largo proceso de desmantelamiento y reprivatización de petróleo iniciado bajo la presidencia de Miguel de la Madrid, quien en 1986 cedió a la empresa privada la producción de 40 de los 70 productos petroquímicos básicos; medida seguida por la fragmentación de Pemex, los proyectos de impacto diferido en el registro del gasto (Pidiregas) del presidente Ernesto Zedillo y los “contratos incentivados de servicios” implantados por el presidente Felipe Calderón, entre otras medidas, con las que se pretendió resolver los problemas operativos y financieros que caracterizan a la industria referida, revertir el deterioro tecnológico y de la infraestructura, la declinación de las reservas y la producción de crudo, gas, petrolíferos y petroquímicos así como la caída de las exportaciones.

Dos proyectos de nación

A menudo, el contraste de los resultados arrojados por dos proyectos de nación distintos, que dicen aspirar a los mismos objetivos por diferentes senderos, resulta francamente odioso. Sobre todo para aquel cuyos saldos son palmariamente desastrosos.

Es interesante comparar los casos de Argentina y México, cuyos gobiernos profesan credos ideológicos, políticos y económicos diametralmente distintos.

Pero ambos, con sus reformas energéticas radicalmente opuestas, prometen avanzar estratégicamente hacia la soberanía y la autosuficiencia petrolera de sus países.

La presidenta de Argentina, Cristina Fernández, busca alcanzar esas metas a través de la nueva nacionalización de la empresa Yacimientos Petrolíferos Fiscales (YPF). Otro presidente argentino, Carlos Menem, la había subastado en 1992, justificando esa medida con una supuesta ineficiencia del organismo, ineficiencia que sería subsanada con su conversión en una virtuosa entidad privada y extranjerizada.

No obstante, en abril de 2012, la presidenta argentina Cristina Fernández recuperó YPF para el Estado y responsabilizó a la española Repsol, que se había apoderado de YPF en 1999, de la crítica situación energética de su país:

El caso argentino

¿Cuáles han sido los frutos de esas estrategias opuestas?

Para Argentina la cosecha no es despreciable. Según Miguel Galuccio, responsable de la era reestatizada de YPF, en 2014 las reservas probadas de su país aumentan en 11,9% con relación a 2013, año en que habían subido en un 10,6%. El índice de reemplazo de reservas, que mide la relación entre los hidrocarburos extraídos y las nuevas reservas incorporadas, es de 163%. En 2013, el índice había sido de 153% y fue considerado como el más alto de los últimos 14 años. Cuando el índice supera el 100%, indica que se incorporan más reservas de las que se extraen.

En Argentina, la producción de hidrocarburos se eleva en un 13,5%, el nivel más alto en la historia de YPF, superando el récord de 2013, cuando había aumentado en un 10,6%; la producción de petróleo crudo crece en un 5,3% y la de gas en un 25%. Esa mejoría se debe a la ampliación de la inversión pública (se eleva a 58 900 millones de pesos argentinos), 97,3% superior a 2013. De ese monto, 49 900 millones se destinan a la exploración y producción (sector upstream), 115% más que antes, y 8 400 millones van a la refinación del crudo así como al procesamiento y purificación del gas natural, la comercialización y distribución de sus derivados, gasolina, querosén, diesel, gas natural y licuado, petroquímicos (sector downstream), un 71% más.

La utilidad operativa de YPF en 2014 es de 19 700 millones de pesos, 64,3% más que en 2013. El beneficio antes del pago de intereses, impuestos, depreciaciones y amortizaciones (EBIDTA, por su sigla en inglés) crece en 73%. La utilidad neta, después del pago de esos conceptos asciende a 9 000 millones de pesos, 59% más que en 2013. O sea, 2 años de ganancias consecutivas y ascendentes, pese al desplome de los precios internacionales del crudo en 2014.

En el momento en que el Estado argentino recuperó el control de YPF –que en 2011 aporta un 36% de la producción nacional de crudo y condensados y un 23% del gas–, la situación energética de Argentina era crítica. Los indicadores petroleros básicos muestran que en ese momento “el modelo privatista está agotado”, como señalan los economistas Agustín Crivelli y Andrés Asiain en su informe La explotación de hidrocarburos en Argentina. Estudio de caso: YPF SA, opinión que comparte Mariano Barrera en su trabajo La lógica de acumulación del sector hidrocarburífero en Argentina.

El gobierno argentino tenía entonces 2 opciones:

Según los expertos citados, entre 1989 y 2010 el horizonte estimado de vida de las reservas de petróleo (relación entre la producción anual y las reservas, que incluye las probadas y la mitad de las probables) había caído de 14 años a 9,5 años y la de gas de 34 años a 7 años. Datos de la Agencia Internacional de Energía estadounidense indican que las reservas probadas habían caído de 12,6 años a 10,9 años entre 1998 y 2011. La Secretaría de Energía argentina indicaba que la producción de crudo de YPF-Repsol declinaba en un 3,5% como promedio anual entre 1999 y 2011. Sin embargo, entre 2004 y 2011, va decreciendo cada año y promedia una caída anual de 6,7%.

Entre 1998 y 2011, las exportaciones de Repsol pasaron de 904 millones de dólares a 669 millones de dólares; una caída de 26%. Mientras tanto, las importaciones a Argentina aumentaron de 96 millones a 1 180 millones, un alza de 1 125%. El saldo pasaba así de un superávit de 808 millones a un déficit de 510 millones. La balanza energética total pasaba de un saldo positivo de 1 500 millones de dólares a 3 700 millones. En 2013, ascendía a 8 100 millones de dólares y en 2014 a 7 400 millones de dólares. Es el coletazo postrero de la privatización petrolera.

Asiain y Crivelli sostienen que el creciente agotamiento de reservas de YPF

“no es consecuencia de una ineficiente gestión empresarial, sino fruto de una estrategia global de la multinacional española”.

Señalan que Repsol obtiene sus mayores ingresos en Argentina pero reparte más de 90% de sus dividendos e invierte en Alaska (Estados Unidos), en el Golfo de México, en el Caribe y en el norte de África:

“Usan las ganancias que les dejan los pozos descubiertos en la época en que YPF era estatal para fondear inversiones en otros países.”

“Se trata de una lógica predatoria que hace caer las reservas en forma vertiginosa”.

Barrera llega a la misma conclusión:

“El problema es que en las últimas 2 décadas las empresas petroleras no reinvirtieron utilidades ni generaron inversiones de riesgo. Sólo explotaron yacimientos ya conocidos.”

Los resultados de YPF en 2014 justifican la nacionalización de la empresa, tanto en el plano económico como político, así como el proyecto de desarrollo que la sustenta: la recuperación estratégica de los hidrocarburos.

Se necesitaba un golpe de mando, como lo hicieron Rusia, Bolivia, Ecuador o Venezuela, por mencionar algunos gobiernos progresistas.

El 9 de agosto de 2012, Cristina Fernández, presidenta de Argentina, inaugura una nueva refinería de YPF, nacionalizada en abril del mismo año.

El caso mexicano

En México, el gobierno federal prefirió la reprivatización. El Reporte de resultados 2014 de Pemex, del 27 de febrero, y los indicadores petroleros de enero de 2015 muestran a una empresa en virtual quiebra técnica y un sector de hidrocarburos en incontenible declive.

El estado de resultados consolidado de Pemex reproduce su incesante deterioro contable, registrado desde la década de 1980, como consecuencia de la crisis de la deuda externa gubernamental, los agobios financieros del Estado, la petrodependencia fiscal y las pérdidas arrojadas por la empresa casi todos los años en sus hojas de balance después del cúmulo de impuestos pagados a la hacienda pública.

En 2014, el segundo año del mandato del presidente mexicano Enrique Peña Nieto, Pemex es doblemente víctima. Por un lado, es víctima del agravamiento de sus contribuciones fiscales. En 2013 sus impuestos pagados superaban en un 24% el total de sus rendimientos. En 2014, en 55%.

Por otro lado, Pemex es víctima también de la disputa por el mercado petrolero y los conflictos geopolíticos entre las grandes potencias y los principales productores de crudo, que llevan a una guerra de precios. La cotización marcadora del crudo promedio (Brent, West Texas Intermediate y Dubai Fateh) se derrumba de 105,49 dólares por barril en junio de 2014 a 47,45 dólares por barril, su nivel más bajo desde 2005. En febrero de 2015 se ubica en 54,93%.

El colapso petrolero arrastra hacia el abismo el precio medio de la mezcla de exportación. Cae de los 98,79 dólares por barril, en junio de 2014, a 40,47 dólares por barril en enero de 2015. Es su cotización más baja desde abril de 2005, cuando fue de 39,86 dólares por barril.

La combinación del menor precio con la sistemática declinación del volumen de las exportaciones y el aumento de las importaciones de petrolíferos, gas y petroquímicos, reduce de manera importante el superávit comercial de Pemex y su rendimiento bruto, que cae en un 6%. El incremento de los gastos administrativos disminuye su rendimiento de operación en un 15%. Lo mismo ocurre con su rendimiento antes de impuestos y derechos, que declina en un 31%, afectado por el alza de los intereses pagados por sus pasivos internos y externos y por las pérdidas cambiarias.

Una vez cubiertos los compromisos tributarios (derechos sobre extracción de petróleo, gravámenes a los rendimientos petroleros, impuesto sobre la renta y otros), las menguadas ganancias se desvanecen en la bóveda hacendaria y Pemex aparece con una pérdida neta ascendente a 263 800 millones de pesos, 55% más que las pérdidas registradas en 2013.

Si a esos números rojos se añade el concepto de “otros resultados integrales” (inversiones disponibles para la venta, las ganancias o pérdidas actuariales por beneficios a empleados y efectos por conversión), la pérdida integral de Pemex se eleva a 532 700 millones, equivalente a 36 200 mil millones de dólares. En 2013 había sido superavitaria.

Cada año, entre 1998 y 2014, Pemex presenta pérdidas después del pago de impuestos, con excepción de 2006 y 2012.

Como es natural, la precariedad financiera de Pemex tiene al menos un par de efectos. Obliga a Pemex a endeudarse crecientemente para compensar sus restricciones presupuestales. En 2014, su deuda financiera total se eleva en un 36%, ubicándose en 77 700 millones de dólares, similar a la del gobierno federal, que es de 78 600 millones y equivale a un 6,3% del producto interno bruto (PIB).

Su balance general consolidado muestra que sus pasivos totales superan a sus activos, lo que arroja un balance patrimonial negativo por 770 000 millones de pesos, 52 000 millones de dólares. Esa cantidad es 315% peor que en 2013

En México, el gobierno federal prefirió la reprivatización. El Reporte de resultados 2014 de Pemex, del 27 de febrero, y los indicadores petroleros de enero de 2015 muestran a una empresa en virtual quiebra técnica y un sector de hidrocarburos en incontenible declive.

El estado de resultados consolidado de Pemex reproduce su incesante deterioro contable, registrado desde la década de 1980, como consecuencia de la crisis de la deuda externa gubernamental, los agobios financieros del Estado, la petrodependencia fiscal y las pérdidas arrojadas por la empresa casi todos los años en sus hojas de balance después del cúmulo de impuestos pagados a la hacienda pública.

En 2014, el segundo año del mandato del presidente mexicano Enrique Peña Nieto, Pemex es doblemente víctima. Por un lado, es víctima del agravamiento de sus contribuciones fiscales. En 2013 sus impuestos pagados superaban en un 24% el total de sus rendimientos. En 2014, en 55%.

Por otro lado, Pemex es víctima también de la disputa por el mercado petrolero y los conflictos geopolíticos entre las grandes potencias y los principales productores de crudo, que llevan a una guerra de precios. La cotización marcadora del crudo promedio (Brent, West Texas Intermediate y Dubai Fateh) se derrumba de 105,49 dólares por barril en junio de 2014 a 47,45 dólares por barril, su nivel más bajo desde 2005. En febrero de 2015 se ubica en 54,93%.

El colapso petrolero arrastra hacia el abismo el precio medio de la mezcla de exportación. Cae de los 98,79 dólares por barril, en junio de 2014, a 40,47 dólares por barril en enero de 2015. Es su cotización más baja desde abril de 2005, cuando fue de 39,86 dólares por barril.

La combinación del menor precio con la sistemática declinación del volumen de las exportaciones y el aumento de las importaciones de petrolíferos, gas y petroquímicos, reduce de manera importante el superávit comercial de Pemex y su rendimiento bruto, que cae en un 6%. El incremento de los gastos administrativos disminuye su rendimiento de operación en un 15%. Lo mismo ocurre con su rendimiento antes de impuestos y derechos, que declina en un 31%, afectado por el alza de los intereses pagados por sus pasivos internos y externos y por las pérdidas cambiarias.

Una vez cubiertos los compromisos tributarios (derechos sobre extracción de petróleo, gravámenes a los rendimientos petroleros, impuesto sobre la renta y otros), las menguadas ganancias se desvanecen en la bóveda hacendaria y Pemex aparece con una pérdida neta ascendente a 263 800 millones de pesos, 55% más que las pérdidas registradas en 2013.

Si a esos números rojos se añade el concepto de “otros resultados integrales” (inversiones disponibles para la venta, las ganancias o pérdidas actuariales por beneficios a empleados y efectos por conversión), la pérdida integral de Pemex se eleva a 532 700 millones, equivalente a 36 200 mil millones de dólares. En 2013 había sido superavitaria.

Cada año, entre 1998 y 2014, Pemex presenta pérdidas después del pago de impuestos, con excepción de 2006 y 2012.

Como es natural, la precariedad financiera de Pemex tiene al menos un par de efectos. Obliga a Pemex a endeudarse crecientemente para compensar sus restricciones presupuestales. En 2014, su deuda financiera total se eleva en un 36%, ubicándose en 77 700 millones de dólares, similar a la del gobierno federal, que es de 78 600 millones y equivale a un 6,3% del producto interno bruto (PIB).

Su balance general consolidado muestra que sus pasivos totales superan a sus activos, lo que arroja un balance patrimonial negativo por 770 000 millones de pesos, 52 000 millones de dólares. Esa cantidad es 315% peor que en 2013

.

El 18 de marzo de 1938, Lázaro Cárdenas, presidente de México, anunciaba la nacionalización del petróleo, principal recurso natural de la nación mexicana. La ley energética aprobada en diciembre de 2013 pone fin al control estatal del petróleo mexicano.

Con indicadores de esa naturaleza y sin estrategia razonable que la vuelva sustentable financiera y operativamente, que garantice utilidades netas aceptables después del gasto de impuestos, cualquier empresa será considerada en quiebra técnica. Hace tiempo se hubiera declarado en bancarrota. La reforma energética del presidente Peña Nieto vuelve inviable el futuro de Pemex y no sería sorprendente su ulterior extinción.

El otro efecto es su incapacidad para cumplir sus metas operativas. Prácticamente todos sus indicadores evidencian su creciente deterioro: declinan los pozos terminados y el promedio de los pozos en operación y los equipos de exploración. Cae la extracción de crudo y la producción de petrolíferos –gasolinas automotrices, combustóleo, diesel, gas licuado de petróleo (GLP), turbosina y otros– y de petroquímicos básicos y secundarios. La precariedad productiva tiene que ser compensada con la creciente importación de los mismos para evitar el desabasto del mercado interno.

Con el castigo presupuestal al que ha sido sometida Pemex desde 1983, y la sobrecarga fiscal que padece desde 1998, difícilmente podría esperarse un desenlace distinto.

Pero esa situación no es más que el resultado de un proyecto de nación que supone que la reestructuración energética y petrolera transita por el desmantelamiento de la estructura paraestatal, la reducción de la rectoría estatal al papel de administradora de concesiones –que no recaerá en Pemex–, la reprivatización y la transnacionalización. Al interés privado del capital se le trasfiere el interés nacional de la “modernización energética”.

Dos años difíciles

Por si no fueran suficientes los tormentos de Pemex de los 33 años precedentes, su tragedia se agudizará en 2015 y 2016, merced al desplome de los precios internacionales del crudo, iniciado en el segundo semestre de 2014 y el cual se ha mantenido en el primer trimestre del año en curso; sus secuelas desestabilizadoras sobre las finanzas públicas y el programa económico propuesto para el tercer año peñista, el cual es desbordado por la realidad petrolera desde su discusión en el Congreso de la Unión; el ajuste fiscal ortodoxo impuesto el 30 de enero ante la pérdida de divisas e ingresos fiscales petroleros (el recorte del gasto público en 124 300 millones de pesos, equivalente a 0,7% del PIB), y los esperados en lo que resta del año, ya que la pérdida de recursos estatales puede ser del orden de 200 000 millones de pesos; y la carencia de un plan gubernamental de contingencia anticrisis que guie una economía que navega a la deriva.

Es el retorno de los tiempos de la improvisación de la infausta fortuna. Como en los dorados tiempos del neoliberalismo criollo, aferrados al madero del destino inescrutable.

El presupuesto para 2015 fue planeado, primero, sobre la base de un precio promedio de 82 dólares por barril de petróleo, precio que se ha reducido a 81 dólares y posteriormente a 79. Aun cuando éste cierra 2014 en 52,36 dólares, la plataforma de producción y exportación es estimada en 2,4 millones de barriles diarios y 1,09 millones de barriles, respectivamente.

Sin embargo, según Pemex, el precio en enero se ubica en 40,15 dólares por barril, 49% por debajo del estimado, en 39 dólares menos. La producción de crudo es de 2,3 millones de barriles diarios y las exportaciones de 1,3 millones de barriles diarios.

El saldo comercial se derrumba en 75% al pasar de 1 547 millones de dólares a 392 millones, lo que representa una pérdida de 1 155 millones de petrodivisas.

Los ingresos petroleros del sector público presupuestario se desploman en 43%, en términos reales; el déficit crece exponencialmente, de 4 900 millones de pesos en enero de 2014 a 95 100 millones de pesos en el mismo mes de 2015, déficit que tuvo que ser financiado con el endeudamiento externo, que se dispara en 77%, en términos reales, y pasa de 72 000 millones de pesos a 131 000 millones de pesos. El saldo negativo del gobierno federal pasa de un superávit por 10 000 millones de pesos a un déficit de 40 400 millones de pesos, según datos de la Secretaría de Hacienda y Crédito Público.

Ante el desorden de los ingresos públicos, las nulas probabilidades de que el precio del crudo de exportación recupere el nivel previsto en el presupuesto (salvo que ocurra una contingencia relevante que los impulse hasta ese nivel) y el escaso esfuerzo oficial por elevar los impuestos para compensar los ingresos perdidos, sólo quedaba la opción del ajuste fiscal ortodoxo: recortar el gasto.

En la redistribución de los costos del ajuste dentro de la administración pública, a Pemex, que proporciona un tercio de los ingresos estatales, le corresponde la mayor carga: el 49% del total. Es decir, su gasto se reducirá en 62 000 millones de pesos, equivalente a 11,5% del total originalmente presupuestado para 2015 (540 000 millones de pesos, 35 500 millones de dólares).

En esas circunstancias, la flamante “empresa competitiva” llega al mundo bastante maltrecha. Al iniciar su segundo año de vida “competitiva”, Pemex se verá obligada a postergar parte de sus inversiones productivas y operativas, según declara su director Emilio Lozoya.

En el efecto en cascada, hasta la misma reforma petrolera ha sido afectada.

Ante las escasas posibilidades de que llegue la avalancha de inversiones privadas previstas, estimadas oficialmente en unos 35 000 millones de dólares anuales, y cuyo monto ha sido reducido en 10 000 millones, prácticamente han sido cancelados los proyectos en aguas profundas y en los yacimientos de esquisto, en espera de mejores tiempos.

El problema es que podría terminarse al actual mandato presidencial [de 6 años] sin que lleguen los “tiempos mejores”

Con indicadores de esa naturaleza y sin estrategia razonable que la vuelva sustentable financiera y operativamente, que garantice utilidades netas aceptables después del gasto de impuestos, cualquier empresa será considerada en quiebra técnica. Hace tiempo se hubiera declarado en bancarrota. La reforma energética del presidente Peña Nieto vuelve inviable el futuro de Pemex y no sería sorprendente su ulterior extinción.

El otro efecto es su incapacidad para cumplir sus metas operativas. Prácticamente todos sus indicadores evidencian su creciente deterioro: declinan los pozos terminados y el promedio de los pozos en operación y los equipos de exploración. Cae la extracción de crudo y la producción de petrolíferos –gasolinas automotrices, combustóleo, diesel, gas licuado de petróleo (GLP), turbosina y otros– y de petroquímicos básicos y secundarios. La precariedad productiva tiene que ser compensada con la creciente importación de los mismos para evitar el desabasto del mercado interno.

Con el castigo presupuestal al que ha sido sometida Pemex desde 1983, y la sobrecarga fiscal que padece desde 1998, difícilmente podría esperarse un desenlace distinto.

Pero esa situación no es más que el resultado de un proyecto de nación que supone que la reestructuración energética y petrolera transita por el desmantelamiento de la estructura paraestatal, la reducción de la rectoría estatal al papel de administradora de concesiones –que no recaerá en Pemex–, la reprivatización y la transnacionalización. Al interés privado del capital se le trasfiere el interés nacional de la “modernización energética”.

Dos años difíciles

Por si no fueran suficientes los tormentos de Pemex de los 33 años precedentes, su tragedia se agudizará en 2015 y 2016, merced al desplome de los precios internacionales del crudo, iniciado en el segundo semestre de 2014 y el cual se ha mantenido en el primer trimestre del año en curso; sus secuelas desestabilizadoras sobre las finanzas públicas y el programa económico propuesto para el tercer año peñista, el cual es desbordado por la realidad petrolera desde su discusión en el Congreso de la Unión; el ajuste fiscal ortodoxo impuesto el 30 de enero ante la pérdida de divisas e ingresos fiscales petroleros (el recorte del gasto público en 124 300 millones de pesos, equivalente a 0,7% del PIB), y los esperados en lo que resta del año, ya que la pérdida de recursos estatales puede ser del orden de 200 000 millones de pesos; y la carencia de un plan gubernamental de contingencia anticrisis que guie una economía que navega a la deriva.

Es el retorno de los tiempos de la improvisación de la infausta fortuna. Como en los dorados tiempos del neoliberalismo criollo, aferrados al madero del destino inescrutable.

El presupuesto para 2015 fue planeado, primero, sobre la base de un precio promedio de 82 dólares por barril de petróleo, precio que se ha reducido a 81 dólares y posteriormente a 79. Aun cuando éste cierra 2014 en 52,36 dólares, la plataforma de producción y exportación es estimada en 2,4 millones de barriles diarios y 1,09 millones de barriles, respectivamente.

Sin embargo, según Pemex, el precio en enero se ubica en 40,15 dólares por barril, 49% por debajo del estimado, en 39 dólares menos. La producción de crudo es de 2,3 millones de barriles diarios y las exportaciones de 1,3 millones de barriles diarios.

El saldo comercial se derrumba en 75% al pasar de 1 547 millones de dólares a 392 millones, lo que representa una pérdida de 1 155 millones de petrodivisas.

Los ingresos petroleros del sector público presupuestario se desploman en 43%, en términos reales; el déficit crece exponencialmente, de 4 900 millones de pesos en enero de 2014 a 95 100 millones de pesos en el mismo mes de 2015, déficit que tuvo que ser financiado con el endeudamiento externo, que se dispara en 77%, en términos reales, y pasa de 72 000 millones de pesos a 131 000 millones de pesos. El saldo negativo del gobierno federal pasa de un superávit por 10 000 millones de pesos a un déficit de 40 400 millones de pesos, según datos de la Secretaría de Hacienda y Crédito Público.

Ante el desorden de los ingresos públicos, las nulas probabilidades de que el precio del crudo de exportación recupere el nivel previsto en el presupuesto (salvo que ocurra una contingencia relevante que los impulse hasta ese nivel) y el escaso esfuerzo oficial por elevar los impuestos para compensar los ingresos perdidos, sólo quedaba la opción del ajuste fiscal ortodoxo: recortar el gasto.

En la redistribución de los costos del ajuste dentro de la administración pública, a Pemex, que proporciona un tercio de los ingresos estatales, le corresponde la mayor carga: el 49% del total. Es decir, su gasto se reducirá en 62 000 millones de pesos, equivalente a 11,5% del total originalmente presupuestado para 2015 (540 000 millones de pesos, 35 500 millones de dólares).

En esas circunstancias, la flamante “empresa competitiva” llega al mundo bastante maltrecha. Al iniciar su segundo año de vida “competitiva”, Pemex se verá obligada a postergar parte de sus inversiones productivas y operativas, según declara su director Emilio Lozoya.

En el efecto en cascada, hasta la misma reforma petrolera ha sido afectada.

Ante las escasas posibilidades de que llegue la avalancha de inversiones privadas previstas, estimadas oficialmente en unos 35 000 millones de dólares anuales, y cuyo monto ha sido reducido en 10 000 millones, prácticamente han sido cancelados los proyectos en aguas profundas y en los yacimientos de esquisto, en espera de mejores tiempos.

El problema es que podría terminarse al actual mandato presidencial [de 6 años] sin que lleguen los “tiempos mejores”

.

El consejo de Chicago: aprovechar la conmoción

Milton Friedman siempre aconsejó aprovechar las épocas de crisis porque éstas “facilitarían el proceso de ajuste”. Asimismo, recomendó que las medidas debieran aplicarse rápidamente. Como un “tratamiento de choque” económico.

Los gobiernos mexicanos han sabido aprovechar plenamente las adversidades. Y el actual no parece ser la excepción: aprovechará la conmoción fiscal para avanzar en la reprivatización y transnacionalización petrolera.

Podría retrasarse la concesión de contratos privados en aguas profundas y en lulitas. Pero no en aguas someras, mientras Pemex, inhibida por el recorte presupuestal, está obligada a retrasar sus programas de inversión en exploración y extracción, procesamiento y distribución.

“Como hay menos dinero, tenemos que disminuir el ritmo de inversión de estos proyectos”, dijo Lozoya.

Por ejemplo, Fomento Económico Mexicano (Femsa) acaba de anunciar la ampliación de sus puntos de venta de gasolina. En el reparto de la renta petrolera, Pemex compartirá un proyecto de licuefacción de gas natural ubicado en su terminal de recibo, almacenamiento y regasificación Energía Costa Azul, localizada en Ensenada, Baja California, con las empresas Infraestructura Energética Nova, SAB de CV (IEnova) y su filial Sempra LNG.

También habría perdedores. La decisión de Pemex por cambiar su estrategia de transporte de combustibles por ductos, para evitar los robos, podría perjudicar la calidad, lo cual afectaría a los consumidores.

Pero quizá lo más relevante hasta el momento sea la oportunidad que aparece para llevar adelante un aspecto importante de la reforma petrolera: despedir a trabajadores petroleros, modificar el contrato colectivo de trabajo y privatizar las pensiones de los futuros trabajadores del ramo, entre otras medidas. Los trabajadores petroleros serán sometidos a la lógica del mercado laboral, que no ha sido generoso con el resto de los trabajadores.

La próxima importación de 100 000 barriles diarios de crudo acelerará la integración energética a Estados Unidos.

Marcos Chávez M.

Fuente

Contralínea (México)

Milton Friedman siempre aconsejó aprovechar las épocas de crisis porque éstas “facilitarían el proceso de ajuste”. Asimismo, recomendó que las medidas debieran aplicarse rápidamente. Como un “tratamiento de choque” económico.

Los gobiernos mexicanos han sabido aprovechar plenamente las adversidades. Y el actual no parece ser la excepción: aprovechará la conmoción fiscal para avanzar en la reprivatización y transnacionalización petrolera.

Podría retrasarse la concesión de contratos privados en aguas profundas y en lulitas. Pero no en aguas someras, mientras Pemex, inhibida por el recorte presupuestal, está obligada a retrasar sus programas de inversión en exploración y extracción, procesamiento y distribución.

“Como hay menos dinero, tenemos que disminuir el ritmo de inversión de estos proyectos”, dijo Lozoya.

Por ejemplo, Fomento Económico Mexicano (Femsa) acaba de anunciar la ampliación de sus puntos de venta de gasolina. En el reparto de la renta petrolera, Pemex compartirá un proyecto de licuefacción de gas natural ubicado en su terminal de recibo, almacenamiento y regasificación Energía Costa Azul, localizada en Ensenada, Baja California, con las empresas Infraestructura Energética Nova, SAB de CV (IEnova) y su filial Sempra LNG.

También habría perdedores. La decisión de Pemex por cambiar su estrategia de transporte de combustibles por ductos, para evitar los robos, podría perjudicar la calidad, lo cual afectaría a los consumidores.

Pero quizá lo más relevante hasta el momento sea la oportunidad que aparece para llevar adelante un aspecto importante de la reforma petrolera: despedir a trabajadores petroleros, modificar el contrato colectivo de trabajo y privatizar las pensiones de los futuros trabajadores del ramo, entre otras medidas. Los trabajadores petroleros serán sometidos a la lógica del mercado laboral, que no ha sido generoso con el resto de los trabajadores.

La próxima importación de 100 000 barriles diarios de crudo acelerará la integración energética a Estados Unidos.

Marcos Chávez M.

Fuente

Contralínea (México)