Ataque de pánico de Milei y Caputo

Anuncios cambiarios y monetarios desesperados para frenar la subida de los dólares financieros

Por Alfredo Zaiat

14 de julio de 2024

La tablita cambiaria del 2% mensual, esquema similar al fallido de Martínez de Hoz, hace agua. El Banco Central dejó de sumar reservas, la brecha cambiaria está por encima del 60% y los dólares financieros se dispararon. Las nuevas medidas son manotazos de ahogado. El peligro no es solo otra fuerte devaluación, sino también caminar a paso acelerado hacia otro default.

El Presidente a cargo del Ministerio de Economía y su secretario de Economía, titular del Palacio de Hacienda, están en jaque cambiario y financiero. Las piezas que estuvieron moviendo en las últimas semanas los hunden en posiciones de mayor vulnerabilidad. La realizada este sábado a la mañana los acorrala aún más.

Los diferentes dólares financieros están en alza, el riesgo país continúa en las alturas de los 1500 puntos, la brecha cambiaria (blue/mayorista) se acomodó en el 63%, las reservas del Banco Central descansan en el umbral de los 28 mil millones de dólares y descienden sin un horizonte cercano de recomposición, y las cotizaciones de acciones y títulos públicos continúan en tendencia a la baja.

En típica reacción de pánico político ante variables fuera de control (dólares subiendo y tasa de inflación en alza), Javier Milei anunció, desde Estados Unidos, la intervención en el mercado cambiario con venta de dólares en la plaza del contado con liquidación para frenar el aumento de las cotizaciones y brecha cambiaria.

Esta medida es la prueba del fracaso de la estrategia financiera especulativa, que no merece ser considerada un plan económico, de la tablita cambiaria del 2% mensual de Luis Caputo.

Cuando comunican que harán cualquier cosa para evitar que sigan subiendo los dólares financieros (contado con liquidación y MEP) y para colapsar la brecha cambiaria, están exhibiendo la bandera de la derrota.

Con un grado de torpeza política inmensa, Milei se está abrazando a un salvavidas de plomo, y lo hace porque, en la práctica, está ejerciendo el cargo de ministro de Economía, perdiendo de este modo la herramienta de utilizar como fusible a uno que está besando la lona.

No saben simular el estado de pánico

Caputo no consiguió ni un dólar prometido, entonces hace lo único que sabe: más endeudamiento y liquidar reservas para contener la cotización del verde. Es lo que hizo en 2018 con los dólares del FMI, intervención que en su momento provocó insultos variados del entonces panelista de televisión Milei.

Ahora, con cepo, intentará lo mismo pero con pocas divisas disponibles en el Banco Central.

No se puede negar que es un jugador audaz del paño cambiario, con el detalle no menor de que está jugando con dinero ajeno y, si sale mal -lo más probable-, el costo del fiasco impactará en la estabilidad general de la economía.

La jugada es temeraria: las pocas reservas de libre disponibilidad del Banco Central serán utilizadas para contener los dólares financieros, cuyas cotizaciones han estado subiendo precisamente por el escaso dinamismo en la acumulación de dólares en la entidad monetaria desde mayo pasado y el consiguiente incremento de las expectativas de devaluación.

A esto se suma que el experimento de gestión libertaria ingresó sin resistencia en la trampa de prometer el fin del denominado cepo, compromiso que por ahora no puede cumplir, lo que genera todo tipo de conjeturas y contradicciones.

El comportamiento negativo de variables cambiarias y financieras sensibles, en un esquema económico basado en generar expectativas favorables en el mundo del capital, permite empezar a conocer cuál puede llegar a ser la respuesta de Javier Milei ante situaciones críticas que colisionan con sus deseos.

En concreto, ofrece señales para identificar cómo reacciona ante eventos que no se acomodan a sus extrañas elucubraciones teóricas acerca del funcionamiento de la economía.

14 de julio de 2024

La tablita cambiaria del 2% mensual, esquema similar al fallido de Martínez de Hoz, hace agua. El Banco Central dejó de sumar reservas, la brecha cambiaria está por encima del 60% y los dólares financieros se dispararon. Las nuevas medidas son manotazos de ahogado. El peligro no es solo otra fuerte devaluación, sino también caminar a paso acelerado hacia otro default.

El Presidente a cargo del Ministerio de Economía y su secretario de Economía, titular del Palacio de Hacienda, están en jaque cambiario y financiero. Las piezas que estuvieron moviendo en las últimas semanas los hunden en posiciones de mayor vulnerabilidad. La realizada este sábado a la mañana los acorrala aún más.

Los diferentes dólares financieros están en alza, el riesgo país continúa en las alturas de los 1500 puntos, la brecha cambiaria (blue/mayorista) se acomodó en el 63%, las reservas del Banco Central descansan en el umbral de los 28 mil millones de dólares y descienden sin un horizonte cercano de recomposición, y las cotizaciones de acciones y títulos públicos continúan en tendencia a la baja.

En típica reacción de pánico político ante variables fuera de control (dólares subiendo y tasa de inflación en alza), Javier Milei anunció, desde Estados Unidos, la intervención en el mercado cambiario con venta de dólares en la plaza del contado con liquidación para frenar el aumento de las cotizaciones y brecha cambiaria.

Esta medida es la prueba del fracaso de la estrategia financiera especulativa, que no merece ser considerada un plan económico, de la tablita cambiaria del 2% mensual de Luis Caputo.

Cuando comunican que harán cualquier cosa para evitar que sigan subiendo los dólares financieros (contado con liquidación y MEP) y para colapsar la brecha cambiaria, están exhibiendo la bandera de la derrota.

Con un grado de torpeza política inmensa, Milei se está abrazando a un salvavidas de plomo, y lo hace porque, en la práctica, está ejerciendo el cargo de ministro de Economía, perdiendo de este modo la herramienta de utilizar como fusible a uno que está besando la lona.

No saben simular el estado de pánico

Caputo no consiguió ni un dólar prometido, entonces hace lo único que sabe: más endeudamiento y liquidar reservas para contener la cotización del verde. Es lo que hizo en 2018 con los dólares del FMI, intervención que en su momento provocó insultos variados del entonces panelista de televisión Milei.

Ahora, con cepo, intentará lo mismo pero con pocas divisas disponibles en el Banco Central.

No se puede negar que es un jugador audaz del paño cambiario, con el detalle no menor de que está jugando con dinero ajeno y, si sale mal -lo más probable-, el costo del fiasco impactará en la estabilidad general de la economía.

La jugada es temeraria: las pocas reservas de libre disponibilidad del Banco Central serán utilizadas para contener los dólares financieros, cuyas cotizaciones han estado subiendo precisamente por el escaso dinamismo en la acumulación de dólares en la entidad monetaria desde mayo pasado y el consiguiente incremento de las expectativas de devaluación.

A esto se suma que el experimento de gestión libertaria ingresó sin resistencia en la trampa de prometer el fin del denominado cepo, compromiso que por ahora no puede cumplir, lo que genera todo tipo de conjeturas y contradicciones.

El comportamiento negativo de variables cambiarias y financieras sensibles, en un esquema económico basado en generar expectativas favorables en el mundo del capital, permite empezar a conocer cuál puede llegar a ser la respuesta de Javier Milei ante situaciones críticas que colisionan con sus deseos.

En concreto, ofrece señales para identificar cómo reacciona ante eventos que no se acomodan a sus extrañas elucubraciones teóricas acerca del funcionamiento de la economía.

La búsqueda de un enemigo cuando los resultados son malos

La primera pista la brindó en estos días de inestabilidad cambiaria. Acusó de golpista al Banco Macro, de la familia Brito, como parte de una conspiración liderada por Sergio Massa.

La denuncia fue motivada porque la entidad financiera ejecutó un tercio de los puts de su balance, operación legal sin ninguna restricción especial ni exigencia de información previa.

La acusación de Milei fue un disparate sin nada concreto que pueda respaldarla. Si Massa tuviese la capacidad de manejar el mercado cambiario, en este caso para subir las cotizaciones, también hubiese podido bajarlas cuando era ministro. Se sabe que esto no sucedió.

Los puts son instrumentos financieros que permiten a su poseedor activarlos en cualquier momento del período de duración del activo (en este caso, títulos de deuda del Banco Central), para reclamar la entrega del efectivo (pesos).

El Banco Macro lo hizo el lunes posterior a la confusa conferencia de prensa de la dupla mesadinerista Luis Caputo (Economía)-Santiago Bausili (BCRA). Las cotizaciones de los dólares financieros subieron, pero no por esta operación de puts, sino por la penosa presentación realizada por el equipo económico que desorientó a banqueros e inversores.

Porque te quiero te aporreo

Antes de esta conferencia de prensa, y luego de la aprobación de la Ley Bases, Milei había dado una entrevista en el canal oficial LN+, informando que el plan económico tenía tres fases, secuencia desconocida hasta ese momento.

Todo esto fue tan confuso e incoherente que, en un cuadro de por sí complejo por la reducción de la tasa de interés y el frágil panorama de las reservas del Banco Central, impulsó las subas de los dólares con el consiguiente incremento de la brecha cambiaria.

La reacción de Milei ante este fiasco en la gestión diaria y en la comunicación fue denunciar una conspiración del Banco Macro. Es un interesante antecedente, para quienes quieran registrarlo, de lo que vendrá si la realidad no se acomoda a la aspiración presidencial.

Hubo una primera señal en este sentido cuando acusó de corruptas, sin pruebas, a todas las constructoras vinculadas a la obra pública para frenar pagos (unos 400 mil millones de pesos), y de esa forma agregar otro maquillaje a la ficción del superávit fiscal.

Luego apuntó contra Claudio Belocopitt (Grupo Swiss Medical), cuando las empresas de seguro médico (prepagas) subieron las cuotas mensuales a partir de la luz verde que otorgó el DNU 70 de Milei.

Ahora le tocó el turno al Banco Macro, y mañana serán otros mientras auditorios empresariales y de financistas aplauden a quien los aporrea.

Improvisaciones una tras otra

Mientras la economía real no se recupera, dinámica que desmiente declaraciones de Milei y Caputo acerca del inicio del rebote de la actividad, el frente financiero-cambiario se complica semana a semana.

Uno de los orígenes de esta tormenta se encuentra en evaluar como posible la supresión fácil de las restricciones en el acceso a los dólares del Banco Central.

A esta altura es un dato periférico las veces que Milei modificó el discurso sobre cuál será el régimen monetario y cambiario. Lo último fue el planteo de que los requisitos para levantar el cepo son tres:

Terminar con los pasivos remunerados (deuda del Banco Central).

Terminar con los puts emitidos por el Banco Central.

La convergencia de la inflación con la devaluación en un entorno cercano a cero por ciento mensual.

En el caso de alcanzar los dos primeros objetivos, con un costo que no será menor para la estabilidad fiscal y financiera, el tercero no tiene un horizonte cercano. Este sábado agregó que no habrá emisión monetaria por la compra de dólares.

Cada día que pasa con turbulencia cambiaria, Milei y Caputo suman disparates en la administración de una situación crítica. A esta altura, con la sucesión de anuncios realizados en las últimas semanas, la característica saliente de la gestión cambiaria y monetaria es la improvisación.

Con el dólar blend (el exportador vende el 80% al tipo de cambio oficial y el 20% restante en el CCL), el Banco Central resignó 7300 millones de dólares de diciembre 2023 a mayo 2024, calculó FIDE. Imagen: Guadalupe Lombardo.

La trampa del cepo

La mayoría de los economistas de la city de vertiente ideológica diversa considera que salir del cepo es la condición indispensable para la normalización de la economía.

En este análisis aparecen dos debilidades: dicen que es necesario poner fin al régimen de control de cambio para que ingresen dólares a una economía necesitada de divisas, pero la eventual apertura del régimen lo que generará es una mayor salida de dólares.

Esta es la trampa del cepo.

La inconsistencia de estas evaluaciones cortoplacistas es que no abordan la cuestión estructural de cuál es la razón básica para la existencia de un régimen de control y administración de divisas (bautizado como “cepo”): la economía argentina es bimonetaria, muy endeudada en dólares, inflación muy elevada y con escasez de una de esas monedas (el dólar) en el Banco Central para satisfacer la demanda potencial privada y pública de divisas.

A este cuadro de por sí complejo se agrega que, en general, la tasa de interés para seducir la inversión en moneda doméstica es negativa en términos reales en relación a la inflación y también a la expectativa de evolución del dólar. El ahorro no se queda en pesos y busca refugio en otros activos, con preferencia en el billete verde.

En estas condiciones es una quimera aspirar a flexibilizar el control del mercado de cambio porque la consecuencia será un aumento acelerado de los dólares financieros.

La mayoría de los economistas de la city de vertiente ideológica diversa considera que salir del cepo es la condición indispensable para la normalización de la economía.

En este análisis aparecen dos debilidades: dicen que es necesario poner fin al régimen de control de cambio para que ingresen dólares a una economía necesitada de divisas, pero la eventual apertura del régimen lo que generará es una mayor salida de dólares.

Esta es la trampa del cepo.

La inconsistencia de estas evaluaciones cortoplacistas es que no abordan la cuestión estructural de cuál es la razón básica para la existencia de un régimen de control y administración de divisas (bautizado como “cepo”): la economía argentina es bimonetaria, muy endeudada en dólares, inflación muy elevada y con escasez de una de esas monedas (el dólar) en el Banco Central para satisfacer la demanda potencial privada y pública de divisas.

A este cuadro de por sí complejo se agrega que, en general, la tasa de interés para seducir la inversión en moneda doméstica es negativa en términos reales en relación a la inflación y también a la expectativa de evolución del dólar. El ahorro no se queda en pesos y busca refugio en otros activos, con preferencia en el billete verde.

En estas condiciones es una quimera aspirar a flexibilizar el control del mercado de cambio porque la consecuencia será un aumento acelerado de los dólares financieros.

La fantasía de la emisión cero y de secar de pesos el mercado como solución

Existe la ilusión compartida por un amplio grupo de economistas que sin expansión monetaria de pesos se limitará hasta ser insignificante el requerimiento de dólares y se podrá alcanzar de este modo la estabilidad cambiaria. Esto es lo que informaron Milei y Caputo este sábado a la mañana.

Otra prueba más del dogmatismo monetarista que tropezará con la misma piedra de la emisión cero del último presidente del Banco Central de Mauricio Macri, Guido Sandleris. En esos meses hubo emisión cero y la paridad cambiaria y la tasa de inflación se dispararon.

En esta renovada solución mágica de contracción monetaria extrema se suprime el financiamiento del Banco Central al Tesoro Nacional, se elimina el déficit cuasifiscal (los intereses que paga el Banco Central para la regulación de la cantidad de dinero de la economía), y se alcanza el equilibrio y hasta el superávit fiscal primario y financiero (incluye el pago de los intereses de deuda).

De esta forma apuestan a colapsar la tasa de inflación y la brecha cambiaria, adelanta Caputo. En esta estrategia aparecen dos cuestiones ignoradas por algunos y despreciadas por otros:

La velocidad de circulación del dinero, que en escenarios críticos se acelera y, por lo tanto, pocos pesos se transforman en muchos que presionan sobre un mismo activo (dólares).

El ajuste de las cuentas del Banco Central y del Tesoro en esta magnitud y de este estilo, realizado en forma vertiginosa, tiene como consecuencia hundir aún más la economía real, con la consecuencia inmediata del derrumbe de la recaudación de impuestos y, por lo tanto, deriva en la necesidad de un mayor ajuste hasta niveles socialmente intolerables.

El peligro de regalar las pocas reservas que tiene el Banco Central

Con el llamado dólar blend (el exportador vende el 80% al tipo de cambio oficial y el 20% restante en el CCL), el Banco Central resigna ese porcentaje de acumulación de reservas. FIDE estimó una pérdida de 7300 millones de dólares por este mecanismo de liquidación desde diciembre del año pasado hasta mayo de éste.

Con el esquema anunciado de utilizar los dólares comprados para intervenir en el mercado del CCL y retirar los pesos emitidos por la adquisición de divisas, el Central perderá el 60% de las reservas incorporadas con la actual brecha cambiaria.

Si las expectativas de devaluación son crecientes porque el Banco Central no ha podido sumar reservas en cantidad, a partir de ahora esta perspectiva será más intensa.

Aquí aparece otra cuestión crítica además de la eventualidad de una megadevaluación, con los conocidos impactos en la inflación, el salario real y el panorama sociolaboral: el riesgo de la cesación de pagos de la deuda en pesos y en dólares.

El fantasma del default

El pase de la deuda (pasivos remunerados) del Banco Central al Tesoro Nacional incrementa el peligro de un default de la deuda en pesos, que en su momento el macrismo definió en términos marketineros “reperfilamiento”.

El despilfarro de dólares de las reservas adelantado por Milei y Caputo convoca el fantasma del default de la deuda en moneda extranjera, ya sea con una refinanciación voluntaria o una forzosa, porque no habrá dólares suficientes para cumplir con los vencimientos.

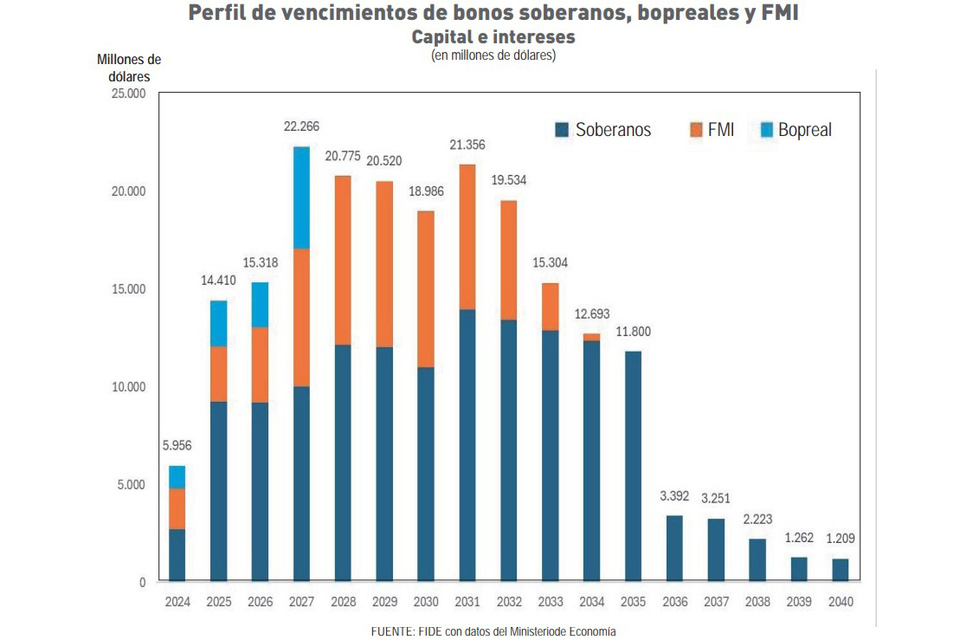

El último informe de FIDE explica que en este escenario de escasez de divisas, el país enfrenta un desafiante cronograma de vencimientos de deuda en dólares, como se observa en el gráfico adjunto.

En lo que resta del año 2024 existen vencimientos de bonos soberanos (Bonares y Globales), con el FMI y Bopreal por casi 6000 millones de dólares, en 2025 y 2026 cerca de 15.000 millones de dólares por año y entre 2027 y 2032 cerca de 20.000 millones de dólares por año.

“Si bien un 20% de los bonos soberanos están en manos del sector público, el cronograma de vencimientos no deja de ser sumamente desafiante”, concluye.

El peligro Milei en el manejo de las finanzas públicas y de la política monetaria no es solo la posibilidad de padecer otro ajuste violento del tipo de cambio oficial, sino la insolvencia en pesos del Tesoro Nacional y en dólares del Banco Central.

El problema del ignorante motivado.

El pase de la deuda (pasivos remunerados) del Banco Central al Tesoro Nacional incrementa el peligro de un default de la deuda en pesos, que en su momento el macrismo definió en términos marketineros “reperfilamiento”.

El despilfarro de dólares de las reservas adelantado por Milei y Caputo convoca el fantasma del default de la deuda en moneda extranjera, ya sea con una refinanciación voluntaria o una forzosa, porque no habrá dólares suficientes para cumplir con los vencimientos.

El último informe de FIDE explica que en este escenario de escasez de divisas, el país enfrenta un desafiante cronograma de vencimientos de deuda en dólares, como se observa en el gráfico adjunto.

En lo que resta del año 2024 existen vencimientos de bonos soberanos (Bonares y Globales), con el FMI y Bopreal por casi 6000 millones de dólares, en 2025 y 2026 cerca de 15.000 millones de dólares por año y entre 2027 y 2032 cerca de 20.000 millones de dólares por año.

“Si bien un 20% de los bonos soberanos están en manos del sector público, el cronograma de vencimientos no deja de ser sumamente desafiante”, concluye.

El peligro Milei en el manejo de las finanzas públicas y de la política monetaria no es solo la posibilidad de padecer otro ajuste violento del tipo de cambio oficial, sino la insolvencia en pesos del Tesoro Nacional y en dólares del Banco Central.

El problema del ignorante motivado.