Clientes de la antigua Caixa Catalunya han estado recibiendo cartas con el membrete de CatalunyaCaixa y del Fondo de Titulización de Activos FTA2015. En el texto de la carta menciona “que han cedido los derechos de crédito de sus préstamos / créditos hipotecarios a un fondo denominado FTA2015 …”. No obstante, al pie de la carta hay una aclaración que dice: “… ha vendido los derechos de crédito …”

Posted: 07 Jun 2015 12:58 AM PDT

José Manuel Novoa Novoa/ataque al poder

Lo que nos trae hasta aquí, no es esta discrepancia entre ceder y vender, si no algo más sustancial. A continuación lo vemos. Pero antes de entrar en el centro de la cuestión, un repaso sobre la titulización: Con el objeto de facilitar la financiación a las entidades de crédito, existe en el ordenamiento jurídico europeo y español un sistema de “titulización” de activos a través de unos fondos de inversión específicos, los fondos de titulización hipotecaria y los fondos  de titulización de activos. El sistema consiste en la cesión de activos (principalmente financiación con garantía hipotecaria) por parte de las entidades de crédito a un fondo de titulización, el cual a su vez emite bonos, ofreciendo como garantía de pago dichos activos. Dichos bonos van amortizándose a medida que los préstamos que los respaldan van siendo amortizados. Estos bonos habitualmente suelen ser negociables en mercados secundarios, haciendo así más atractiva su adquisición por parte de inversores. Este sistema es utilizado por las entidades de crédito fundamentalmente para reducir su exposición al riesgo de crédito ya que la característica fundamental de este proceso es que el inversor en el bono asume el riesgo de impago. En España este proceso de titulización está regulado, entre otras, por la Ley de 25 de marzo, del Mercado Hipotecario, la Ley 3/1994, de 14 de abril, de adaptación de la legislación española en materia de entidades de Crédito a la Segunda Directiva de Coordinación Bancaria y más recientemente la Ley 2015, de 27 de abril, de fomento de la financiación empresarial. Para lo que aquí interesa, quédate con lo dicho: los bonos emitidos van amortizándose a medida que los préstamos que los respaldan van siendo amortizados.

de titulización de activos. El sistema consiste en la cesión de activos (principalmente financiación con garantía hipotecaria) por parte de las entidades de crédito a un fondo de titulización, el cual a su vez emite bonos, ofreciendo como garantía de pago dichos activos. Dichos bonos van amortizándose a medida que los préstamos que los respaldan van siendo amortizados. Estos bonos habitualmente suelen ser negociables en mercados secundarios, haciendo así más atractiva su adquisición por parte de inversores. Este sistema es utilizado por las entidades de crédito fundamentalmente para reducir su exposición al riesgo de crédito ya que la característica fundamental de este proceso es que el inversor en el bono asume el riesgo de impago. En España este proceso de titulización está regulado, entre otras, por la Ley de 25 de marzo, del Mercado Hipotecario, la Ley 3/1994, de 14 de abril, de adaptación de la legislación española en materia de entidades de Crédito a la Segunda Directiva de Coordinación Bancaria y más recientemente la Ley 2015, de 27 de abril, de fomento de la financiación empresarial. Para lo que aquí interesa, quédate con lo dicho: los bonos emitidos van amortizándose a medida que los préstamos que los respaldan van siendo amortizados.

de titulización de activos. El sistema consiste en la cesión de activos (principalmente financiación con garantía hipotecaria) por parte de las entidades de crédito a un fondo de titulización, el cual a su vez emite bonos, ofreciendo como garantía de pago dichos activos. Dichos bonos van amortizándose a medida que los préstamos que los respaldan van siendo amortizados. Estos bonos habitualmente suelen ser negociables en mercados secundarios, haciendo así más atractiva su adquisición por parte de inversores. Este sistema es utilizado por las entidades de crédito fundamentalmente para reducir su exposición al riesgo de crédito ya que la característica fundamental de este proceso es que el inversor en el bono asume el riesgo de impago. En España este proceso de titulización está regulado, entre otras, por la Ley de 25 de marzo, del Mercado Hipotecario, la Ley 3/1994, de 14 de abril, de adaptación de la legislación española en materia de entidades de Crédito a la Segunda Directiva de Coordinación Bancaria y más recientemente la Ley 2015, de 27 de abril, de fomento de la financiación empresarial. Para lo que aquí interesa, quédate con lo dicho: los bonos emitidos van amortizándose a medida que los préstamos que los respaldan van siendo amortizados.

de titulización de activos. El sistema consiste en la cesión de activos (principalmente financiación con garantía hipotecaria) por parte de las entidades de crédito a un fondo de titulización, el cual a su vez emite bonos, ofreciendo como garantía de pago dichos activos. Dichos bonos van amortizándose a medida que los préstamos que los respaldan van siendo amortizados. Estos bonos habitualmente suelen ser negociables en mercados secundarios, haciendo así más atractiva su adquisición por parte de inversores. Este sistema es utilizado por las entidades de crédito fundamentalmente para reducir su exposición al riesgo de crédito ya que la característica fundamental de este proceso es que el inversor en el bono asume el riesgo de impago. En España este proceso de titulización está regulado, entre otras, por la Ley de 25 de marzo, del Mercado Hipotecario, la Ley 3/1994, de 14 de abril, de adaptación de la legislación española en materia de entidades de Crédito a la Segunda Directiva de Coordinación Bancaria y más recientemente la Ley 2015, de 27 de abril, de fomento de la financiación empresarial. Para lo que aquí interesa, quédate con lo dicho: los bonos emitidos van amortizándose a medida que los préstamos que los respaldan van siendo amortizados.

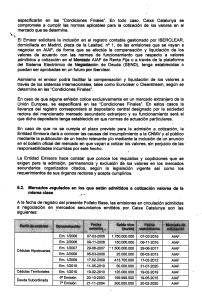

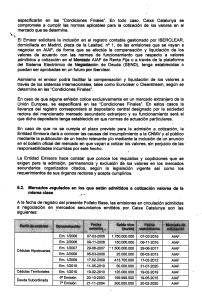

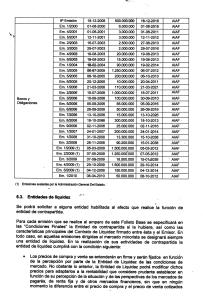

En el post anterior hemos visto que el precio de la transacción de la cartera hipotecaria de CatalunyaCaixa a Blackstone no hay quien se lo crea, ya que si se observa el cuadro adjunto del párrafo anterior se observará que cada sub-cartera tiene una clave. El C con 56.207 contratos (escrituras de préstamo) con un importe de 2.841 millones de euros tiene la clave (NPL) = Non Performing Loans, es decir morosos. A Blackstone lo que les interesa son las garantías, las viviendas de los deudores. La pregunta del millón: ¿Es CatalunyaCaixa dueña y señora de la cartera de hipotecas?No va a ser este escribiente que conteste a la pregunta, prefiero que sean sus propios papeles. Nos tenemos que remitir a la emisión registrada en la CNMV con el número 9700 de fecha 27/05/2010 por un importe de 10.000 millones de euros (al margen la carátula de la emisión) de Caixa Catalunya por un Programa de Emisión de Valores de Renta Fija y Estructurados 2010 (este programa se detalla más adelante). En el punto 6.2 Mercados regulados en los que están admitidos a cotización valores de la misma clase. Dice con toda claridad, y recuerdo que en ese momento es mayo de 2010,  lo siguiente: “A la fecha de registro de este Folleto Base, las emisiones en circulación admitidas a negociación en mercados secundarios emitidos por Caixa Catalunya son las siguientes”. Hay un cuadro, que pasa de página a página donde se especifica que el Mercado de cotización es el AIAF (el mercado secundario que se refiere). Contiene, Cédulas Hipotecarias, Cédulas Territoriales, Deuda Subordinada, Bonos y Obligaciones. La relación señala (1) Emisiones avaladas por la Administración General del Estado. No figuran totales y en el cuadro adjunto a este párrafo puedes ver que suman 13.572 millones de euros y las emisiones avaladas ascienden a 4.400 millones de euros. Estamos al cabo de la calle, en mayo de 2010 CatalunyaCaixa declaraba que tenia emisiones por cubrir por el importe citado de 13.572 millones de “saldo vivo”; la SAREB se llevo la chatarra en Deuda subordinada, Obligaciones, etc. por 6.617 millones de euros y si se deduce la cartera de hipotecas vendidas aBlackstone por valor de 6.392 millones de euros, en esta cuenta de la vieja nos quedan 563 millones que bien pueden ser el diferencial de entradas y salidas entre 2010 y 2014 que es cuando se materializa el acuerdo de venta. Es decir, CatalunyaCaixa, en dos operaciones, SAREB y Blackstone, se ha vendido toda la cartera titulizada con un saldo vivo (pendiente de pagar a los bonistas) de 13.572 millones de euros.

lo siguiente: “A la fecha de registro de este Folleto Base, las emisiones en circulación admitidas a negociación en mercados secundarios emitidos por Caixa Catalunya son las siguientes”. Hay un cuadro, que pasa de página a página donde se especifica que el Mercado de cotización es el AIAF (el mercado secundario que se refiere). Contiene, Cédulas Hipotecarias, Cédulas Territoriales, Deuda Subordinada, Bonos y Obligaciones. La relación señala (1) Emisiones avaladas por la Administración General del Estado. No figuran totales y en el cuadro adjunto a este párrafo puedes ver que suman 13.572 millones de euros y las emisiones avaladas ascienden a 4.400 millones de euros. Estamos al cabo de la calle, en mayo de 2010 CatalunyaCaixa declaraba que tenia emisiones por cubrir por el importe citado de 13.572 millones de “saldo vivo”; la SAREB se llevo la chatarra en Deuda subordinada, Obligaciones, etc. por 6.617 millones de euros y si se deduce la cartera de hipotecas vendidas aBlackstone por valor de 6.392 millones de euros, en esta cuenta de la vieja nos quedan 563 millones que bien pueden ser el diferencial de entradas y salidas entre 2010 y 2014 que es cuando se materializa el acuerdo de venta. Es decir, CatalunyaCaixa, en dos operaciones, SAREB y Blackstone, se ha vendido toda la cartera titulizada con un saldo vivo (pendiente de pagar a los bonistas) de 13.572 millones de euros.

lo siguiente: “A la fecha de registro de este Folleto Base, las emisiones en circulación admitidas a negociación en mercados secundarios emitidos por Caixa Catalunya son las siguientes”. Hay un cuadro, que pasa de página a página donde se especifica que el Mercado de cotización es el AIAF (el mercado secundario que se refiere). Contiene, Cédulas Hipotecarias, Cédulas Territoriales, Deuda Subordinada, Bonos y Obligaciones. La relación señala (1) Emisiones avaladas por la Administración General del Estado. No figuran totales y en el cuadro adjunto a este párrafo puedes ver que suman 13.572 millones de euros y las emisiones avaladas ascienden a 4.400 millones de euros. Estamos al cabo de la calle, en mayo de 2010 CatalunyaCaixa declaraba que tenia emisiones por cubrir por el importe citado de 13.572 millones de “saldo vivo”; la SAREB se llevo la chatarra en Deuda subordinada, Obligaciones, etc. por 6.617 millones de euros y si se deduce la cartera de hipotecas vendidas aBlackstone por valor de 6.392 millones de euros, en esta cuenta de la vieja nos quedan 563 millones que bien pueden ser el diferencial de entradas y salidas entre 2010 y 2014 que es cuando se materializa el acuerdo de venta. Es decir, CatalunyaCaixa, en dos operaciones, SAREB y Blackstone, se ha vendido toda la cartera titulizada con un saldo vivo (pendiente de pagar a los bonistas) de 13.572 millones de euros.

lo siguiente: “A la fecha de registro de este Folleto Base, las emisiones en circulación admitidas a negociación en mercados secundarios emitidos por Caixa Catalunya son las siguientes”. Hay un cuadro, que pasa de página a página donde se especifica que el Mercado de cotización es el AIAF (el mercado secundario que se refiere). Contiene, Cédulas Hipotecarias, Cédulas Territoriales, Deuda Subordinada, Bonos y Obligaciones. La relación señala (1) Emisiones avaladas por la Administración General del Estado. No figuran totales y en el cuadro adjunto a este párrafo puedes ver que suman 13.572 millones de euros y las emisiones avaladas ascienden a 4.400 millones de euros. Estamos al cabo de la calle, en mayo de 2010 CatalunyaCaixa declaraba que tenia emisiones por cubrir por el importe citado de 13.572 millones de “saldo vivo”; la SAREB se llevo la chatarra en Deuda subordinada, Obligaciones, etc. por 6.617 millones de euros y si se deduce la cartera de hipotecas vendidas aBlackstone por valor de 6.392 millones de euros, en esta cuenta de la vieja nos quedan 563 millones que bien pueden ser el diferencial de entradas y salidas entre 2010 y 2014 que es cuando se materializa el acuerdo de venta. Es decir, CatalunyaCaixa, en dos operaciones, SAREB y Blackstone, se ha vendido toda la cartera titulizada con un saldo vivo (pendiente de pagar a los bonistas) de 13.572 millones de euros.

Lo importante es poder contestar la pregunta ¿Es CatalunyaCaixa dueña y señora de la cartera de hipotecas? Por lo que dicen los papeles no lo es, las hipotecas vendidas a Blackstone tienen un dueño que son los bonistas que adquirieron participaciones en las emisiones que se detallan. Si esto es así caben más preguntas ¿El FROB, un estamento del Estado, como dueño de CatalunyaCaixa puede participar en una operación que tiene visos de una estafa? Vender la misma cosa a dos distintos tiene la apariencia de una estafa. Anticipo que, estos piratas, (como otros que han hecho lo mismo pero no en tal magnitud) se pueden buscar un argumento para salir del paso, nos pueden contar que los bonos hipotecarios que “vendieron” en el mercado AIAF era la cesión de Derechos de Crédito y ellos mantenían la nuda propiedad, esto no les faculta para vender a Blackstone sin hacer esta salvedad ya que el usufructo lo tiene el bonista. Todavía hay algo más, en la relación expuesta (mayo de 2010) por Catalunya Caixa al declarar que tenia emisiones por cubrir por el importe citado de 13.572 millones de “saldo vivo”; hay 3.888 millones de euros en Cédulas Hipotecarias que acaban en manos de Blackstone. Este producto tiene la peculiaridad de que el Cedente garantiza al bonista en el caso de insolvencia de la entidad, con el paquete de hipotecas que no están titularizadas. Con esta venta a un tercero, los tenedores del título pierden esta garantía.

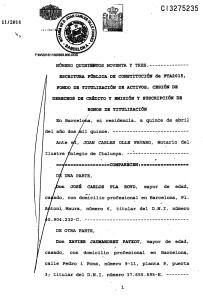

El contenido de este post pone de manifiesto la importancia en esta crisis de deuda de la martingala que montaron los bancos con la titulización. Los documentos ponen de manifiesto que la antigua caja de ahorros tenía titulizada la cartera de hipotecas que acaba vendiendo a Blackstone. Con estas mismas hipotecas titulizadas y colocadas en el mercado secundario AIAF se vuelven a colocar en el FTA2015. Este debe de ser el inconveniente para que la CNMV registre este fondo de titulización de activos. Para que no se descubra el pastel, los piratas que maquinan la operación, ocultan en la escritura de constitución del Fondo FTA2015 la relación de los préstamos hipotecarios que contiene. En el Anexo 5 II dice “Que de conformidad con lo establecido en la escritura de constitución, los comparecientes me entregan tres discos (CD) o soporte magnético cifrado y no recargables, en adelante (EL DEPÓSITO), que según manifiestan contiene información y documentación referida a los distintos negocios jurídicos comprendidos en la escritura de constitución”.

En el punto III 3.- dice:“Transcurridos catorce (14) años a contar del día de hoy autorizan al Notario, en su condición de depositario, para la destrucción del referido DEPÓSITO”. No acaba aquí la cosa, para que todo quede enterrado, los piratas adjuntan, en este caso pongamos el nombre del Presidente de Catalunya Banc, que adjunta un documento (CI3274547) que dice:“TÍTULO MÚLTIPLE REPRESENTATIVO DE CERTIFICADOS DE TRANSMISION HIPOTECARIA EMITIDOS POR CATALUNYA BANC, S.A. A FAVOR DE FTA 2015 FONDO DE TITULIZACIÓN DE ACTIVOS” Hay otro igual (CI3274548) que manifiesta que es representativo de “PARTICIPACIONES HIPOTECARIAS”. Es un acto de fe, en lugar de explicitar las hipotecas que contiene la cartera adquirida se esconden en un disquete y en un certificado (que por cierto no cuadra con lo manifestado en la escritura) que acredita que el objetivo de los piratas es de ocultación.

No se pongan de los nervios.

Lo que viene a continuación no le conviene a cardiacos crónicos, ni a otras afecciones del tipo de trastornos de rabia, malestar o ira (es recomendable Ver: https://ataquealpoder.wordpress.com/nuevo-elixir/) Se trata de un programa de fiestas que nuestros representantes políticos le ocultan al populacho. Oficialmente, estos angelitos nos sueltan el rollo de que las ayudas a la banca se elevan a 40.000 millones de euros. No obstante, si se hace la cuenta de la vieja, el importe total de las ayudas a los desvalidos bancos sumaban, por distintos conceptos y orígenes mucho más (Ver:El “agujero” de la Banca: más de 476.000 millones de euros … Sigue leyendo →). Cuando en 2007 se hundió el mercado financiero a causa de las hipotecas subprime en los Estados Unidos, se dijo que aquí estábamos blindados contra esas plagas, pero los inversores internacionales se percataron que algo extraño ocurría con las emisiones hipotecarias con que los bancos españoles habían inundado el mercado de bonos hipotecarios.

De inmediato cerraron el grifo y dejaron de participar en el carrusel de adquirir bonos hipotecarios, pagarlos a tocateja y que de nuevo los bancos colocaban miles de hipotecas entre la clientela española, y de nuevo volvían a emitir nuevos paquetes con más hipotecas. Los bancos españoles, y las cajas de ahorros, del primero al último, se quedaron secos e iban directos a la suspensión de pagos por falta de liquidez o lo que era peor una cadena de insolvencias bancarias. En secreto, acordaron, con el gobierno de Zapatero, crear para cada banco un “Programa” que permitía al desvalido banco una emisión de “renta fija y estructurados” por una cantidad predeterminada. Cada banco o caja, según su dimensión, emitía, una vez al año, deuda que acumulaba en su balance contable, pero esa transformación, a través de la titulización, en bonos, no iba destinado al mercado AIAF ya queninguno de los inversores estaba interesado en estos bonos basura. Las emisiones se dirigían al Banco Central Europeo (BCE) y muchas de ellas llevaban el aval del Estado. Dada la importancia de esta subterránea y monumental ayuda a los desvalidos bancos, dedicaré un post para dar a conocer lo que se oculta e impide la tan cacareada salida de la crisis. Aquí, y ahora, lo que afecta a Caixa Catalunya.

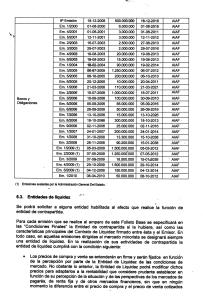

El cuadro adjunto a este párrafo nos dice que el “Programa” adjudicado a la antigua caja de ahorros catalana consta de 53.000 millones de euros en 5 emisiones de 10.000 millones de euros entre los años 2006 y 2010 y otros 3.000 millones adicionales en 2006. Para aquellos que lesparezca increíble se adjuntan las carátulas de cada una de estas emisiones.

Veamos ahora el tratamiento que se le da a toda esta serie de emisiones dirigidas al BCE. En su momento algunos países pretendían, entre ellos España, que se implantaran los eurobonos para mezclar los bonos buenos entre los bonos malos para dar la apariencia de bonos solventes.

los bonos malos para dar la apariencia de bonos solventes. Alemania lideró a los países que se oponían a este café amargo para todos y al final se llegó a aceptar que las emisiones de los bancos europeos dirigidas al BCE en caso de resultar fallidas, el banco central asumiría el 20% de las pérdidas y el otro 80% se lo endosaría al país donde reside el banco. Si volvemos a hacer la cuenta de la vieja de los 53.000 millones de euros le podemos restar los 4.400 millones avalados por el Estado. Nos queda la broma por 48.600 millones a los que el BCE aplica el 80% que nos devuelve y son 38.880 millones, a los que hay que añadir los 4.400 millones avalados que da un igual 43.280 (como esta deuda esta avalada por el Estado y con cargo a los Presupuestos Generales del Estado es cuestión de ir dejándola caer poco a poco para que no se note). Si le añadimos los 13.000 millones enterrados con anterioridad nos queda la bonita cifra de 56.280 millones de euros. ¿Cuánto puede valer en Bolsa CatalunyaCaixa?

![images[5]](https://ataquealpoder.files.wordpress.com/2015/05/images5.jpg)

![reformas_ricos-clase-media_consumo-mileurista[1]](https://ataquealpoder.files.wordpress.com/2015/05/reformas_ricos-clase-media_consumo-mileurista1.jpg?w=300)